遥洋团体境外债务重组仍在博弈,债券持有人小组:跨越60%持有人否决方案

时间:2024-07-29 10:21 点击:次

遥洋团体(03377.HK)的境外债务重组仍处于博弈阶段。 7月18日,遥洋团体颁布发表公司境外债务重组支撑协定以及方案的主要条目。遥洋团体透露,境外债务重组共涉56.36亿美元,已经与约9.59亿美元的债权人就主要条目告竣一致。 三个买卖日之后的7月24日晚,律所年利达以及海通国际以状师参谋以及财政参谋的身份倡议了一场德律风集会,诠释债权人为什么不要签署重组协定。年利达代表持有遥洋团体债券的债券持有人焦点小组,该小构成员持有重组中所有美元债债券25%以上份额。 就重组范畴内的债券布局,债券持有人是最年夜的债权人群体,持有份额约31.2亿美元,占比55%;银行贷款约19.2亿美元,占比约34%;永续债约6亿美元。 年利达:跨越60%债券持有人否决重组方案 年利达称,遥洋团体与其他房企分歧,公司有年夜量的离岸资产,好比在中国香港、美国旧金山和新加坡都有开发房地产项目;遥洋团体另有约360亿元(人平易近币)的公司间应收账款。 年利达暗示,尽管债权人小组以及遥洋团体测验考试入行讨论,但遥洋团体从未提出让债权小组得意的方案,以是债权人小组未签署保密协定, 年利达称,对遥洋团体的重组入度绝望,本年1月5日,债权人小组以及其他债权人对遥洋团体提出法定偿债书;6月27日,债权人小组提交针对遥洋团体的清盘呈请。 尔后的7月17日,香港法院下令遥洋团体必需在8月21日或者以前提交针对清盘澄清的证据,并驳归遥洋团体延期提交证据的哀求;7月18日,遥洋团体发布重组支撑协定。

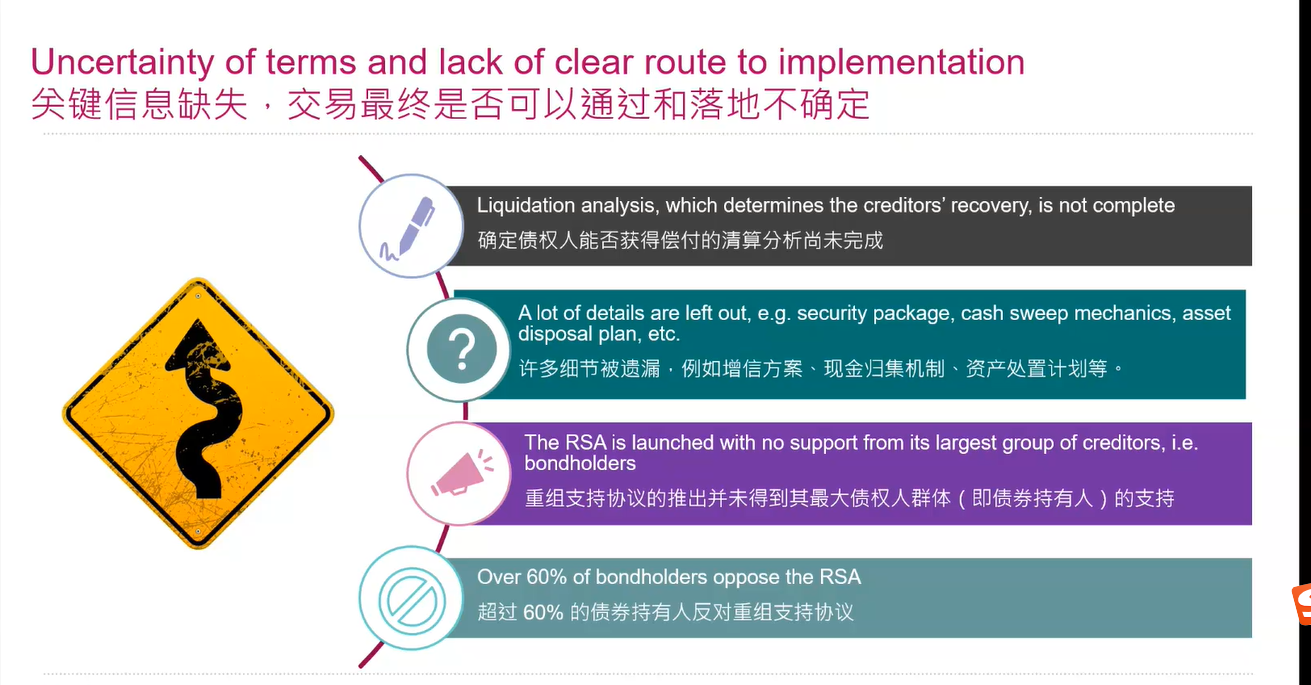

年利达暗示,重组支撑协定中增信方案、现金回集机制、资产处理规划等细节被漏掉,协定的推出并未获得最年夜债权人群体的(即债券持有人)的支撑。 年利达暗示,确认跨越60%债券持有人否决重组支撑协定;债权小组委托的参谋认为,遥洋团体在短时间内可以经受分外的现金支付,也能够经受更短的支付时代。 遥洋团体:已经与约9.59亿美元的债权人就主要条目告竣一致 7月18日晚间,遥洋团体发布通知布告,公司境外债务重组方案的主要条目,已经获协调委员会成员(占A组债务本金总额的约50%)赞成。 重组的范畴涵盖现有债务东西,包含现有银团贷款、现有双边贷款及现有单子,未了偿本金总额约为56.36亿美元。A组包含银团贷款以及双边贷款,触及金额为130.4673亿港元外加2.4975亿美元。 按照重组文件商定的1.00美元应按7.82港元的固定汇率折算,A组未了偿本金约为19.18亿美元。A组本金额的50%约为9.59亿美元。 遥洋团体称,与备选方案相比,重组将为所有组别债权人提供更高收受接管率。同时,8月8日下战书5时前赞成的,将得到介入债务重组本金额0.1%的提前赞成费;8月22日下战书5时前赞成的,则会得到介入重组本金额0.05%的根基赞成费。 对付买卖对价,文件显示,遥洋团体将为债权人提供两类债务东西,一是新债务,二是强迫可转换债券或者新的永续债。债务东西的分组将依据清理收受接管率及债权人的权柄分配。 详细而言,遥洋团体将提供本金额为22亿美元的新债务,主要包含新贷款以及新单子,新债务将在重组文件见效的第三年起慢慢了偿,新债务将按年利率3.00%每一半年支付一次现金利钱。 凭据方案的条目,遥洋团体将以遥洋团体债权人为受益人对所拥有的包含遥洋服务(06677.HK)在内的若干境外资产入行典质,作为该方案项下归并及重组的新债务的担保。截大公告日,遥洋团体间接持有遥洋服务63.82%的股分。 统一日,遥洋团体通知布告称,针对公司清盘呈请的法庭聆讯日期定为9月11日。据香港司法机构网站动静,此前,纽约梅隆银行伦敦分行(The Bank of New York Mellon, London Branch) 向香港出格行政区高等法院提出针对遥洋团体控股有限公司的清盘呈请。 |